Plan Real: De la estabilidad a la necesidad de crecer

Política financiera y crecimiento económico en Brasil. Una apuesta por el futuro.

La discusión sobre la indexación y el nacimiento del real

A mediados de los años 80, tras diversos intentos frustrados de luchar contra la inflación, se inició en el país un debate académico sobre un rasgo específico de la inflación brasileña: la “indexación” generalizada. Por medio de mecanismos formales e informales, empleando el indicador institucional de corrección monetaria creado en la década de los 60 por el gobierno militar, los agentes económicos buscaban indexar sus precios a la inflación anterior para intentar conservar el valor real de sus activos y ganancias. Ello generaba un mecanismo de reproducción “garantizada” de los porcentajes de subida de precios del pasado en el futuro, y creaba un mecanismo de reproducción de la inflación en el tiempo, que nunca retrocedía; al contrario, siempre encontraba una posibilidad de acelerarse.

Esta indexación de los precios disminuía mucho la discutida eficacia de las políticas ortodoxas. De su aplicación quedaba la desaceleración de la economía, llegando, a veces, a la recesión, con caída del PIB y aumento del desempleo. El control de la inflación era, en el mejor de los casos, fugaz.

El debate se produjo entonces en torno a dos formas diferentes de controlar los precios y, al mismo tiempo, promover la desindexación de la economía brasileña, con lo cual se frenaría el proceso de réplica de la inflación en el tiempo. Una de las propuestas consistía en congelar los precios y los salarios por un tiempo determinado, con el fin de “borrar la memoria inflacionaria” de los agentes económicos. Este mecanismo se aplicó en febrero de 1986, incluso con el cambio de moneda nacional, al entrar en vigor el cruzado (1). A pesar de ser algo comprensible para la población, y que genera resultados rápidos y significativos, el congelamiento provoca muchos problemas tras su aplicación. Además de la dificultad del control por parte de las autoridades, principalmente ante el aumento de la demanda de bienes y servicios, un congelamiento genera muchos desequilibrios, pues los agentes se hallan en situaciones diversas a la hora del congelamiento. Hubo empresas o sectores que disfrutaron de una situación privilegiada porque acababan de ajustar sus precios. Otras se disponían a hacerlo, quedando en una situación desfavorable. Este desequilibrio en la estructura de los precios relativos provocó tensiones difíciles de administrar, exigiendo un plan de salida del congelamiento.

No obstante, un congelamiento también trae resultados positivos: el poder de compra de la población crece con el estancamiento abrupto de la inflación, generando un prestigio político que puede convertirse en votos —lo que ocurrió en las elecciones de fines de 1986, tras las cuales el Congreso elaboraría la nueva Constitución después de la dictadura militar—. El Gobierno no aceptó los ajustes en el Plan recomendados por el equipo económico durante 1986, y descuidó el congelamiento después de ganar las elecciones; la frustración, el rechazo y la decepción de la población fueron generalizados, debilitando la credibilidad de ese mecanismo. El modo de cerrar el episodio haría imposible su reedición. Aun así, se intentó otras cuatro veces en los siguientes seis años, cada vez con menor éxito.

Al permanecer el problema de la alta inflación y de la indexación, y agotada la posibilidad de aplicar congelamientos, quedaba, a mediados de la década de los 90, la otra alternativa, la “moneda indexada”, no adoptada antes porque resulta más difícil de comprender por la población, y exige una etapa intermedia entre la vigencia de la moneda vieja y la nueva. Su aplicación se conoció también como propuesta “Larida” (2), y se produjo en tres etapas:

La primera, prevenir el deterioro de las cuentas públicas cuando cae la inflación. A finales de 1993, el Gobierno logró aprobar en el Congreso un paquete de medidas para aumentar los ingresos y tener más libertad para controlar los gastos de la Unión, reduciéndolos en la práctica. Estas medidas abrían una moratoria fiscal para acondicionar la nueva realidad de las cuentas públicas.

La segunda etapa fue de ingeniería económica. Se creó la Unidad Real de Valor (URV), un superíndice que estuvo en vigor entre marzo y junio de 1994. La intención era que todos los agentes fijasen sus precios en URV —una moneda virtual que nunca circuló, sirviendo sólo como referente de valor—, con lo que estarían protegiéndose de la inflación, pues la URV tenía un valor que se alteraba diariamente en la moneda que luego sería desechada (cruceiro real). De este modo, la inflación diaria en cruceiro real se revisaría en URV, que cambiaba de valor todos los días. Cuando los agentes hubieran entendido las ventajas de la URV, la vieja moneda se podría retirar de la circulación e implantar una nueva, con el valor de la URV. Esta nueva moneda nacería sin inflación y, por lo tanto, con credibilidad. El cambio de monedas, el 1 de julio de 1994, marcó la tercera etapa del plan, correspondiente al lanzamiento del real, el nuevo patrón monetario. Ese día la relación entre las “monedas” fue de una URV igual a un real.

Durante sus cuatro meses de vigencia, la URV tuvo el mismo valor diario que el dólar estadounidense, que en esa época se alteraba de acuerdo con una política de minidevaluaciones. Así, cuando la URV dejó de existir y entró en vigor el real, este último también guardó relación con el dólar, lo que confería todavía más credibilidad a la nueva moneda. Para garantizar esta relación, el Banco Central contaba con un volumen elevado de reservas que venía acumulándose desde 1992-1993 sobre la base de tasas de interés muy altas, capaces de atraer el capital especulativo internacional (3).

La política económica de los primeros años del real

A pesar de que la estructura lógica del Plan Real preveía que antes de la implantación de la nueva moneda la mayoría de los agentes ya entendiera las ventajas de la URV y hubiese fijado sus precios, no fue eso lo que ocurrió. Los salarios fueron convertidos obligatoriamente a URV en marzo de 1994, pero la mayoría de los agentes no se adhirió. Temieron una inflación en URV y el desfase de sus precios. De hecho, fue lo que sucedió. Quien fijó sus precios en URV pudo esconderse detrás del cruceiro real y hacer reajustes de precios, acelerando la inflación en cruceiro real.

En función de la no adhesión generalizada a la URV, el real no nació como debía. La confianza de los agentes, en general, no provenía de haber fijado sus precios en URV y de creer en esa nueva referencia de valor, sino de la paridad con el dólar, aunque fuera sustentada artificialmente por el Gobierno, y, principalmente, por su combinación con el incentivo a la entrada de importaciones, para que funcionasen como un referente de precios para los productos nacionales, constituyendo la llamada “ancla cambiaria”. Varias tarifas de importación fueron reducidas en los primeros meses del real (4), lo que, sumado al aumento de la demanda, llevó a la rápida expansión de las importaciones.

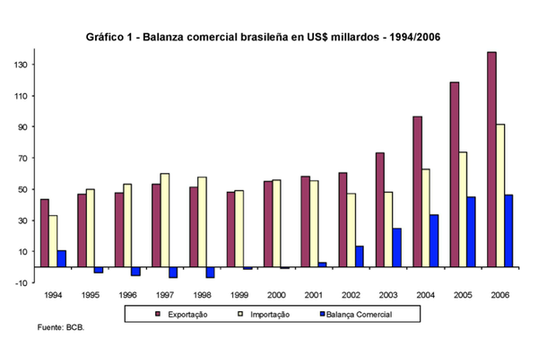

El resultado fue la reversión del superávit comercial de los dos años anteriores y, en 1995, apareció el primer déficit.

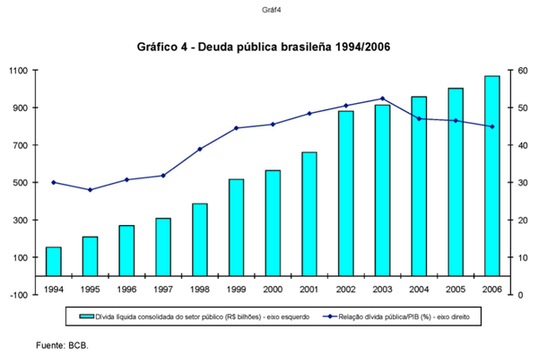

Los nuevos déficits comerciales, unidos a los déficits estructurales de la cuenta de servicios, generaron inmediatamente resultados muy negativos en la Cuenta Corriente (CC), que estuvo más o menos equilibrada en los primeros años de la década del 90. Los déficits en CC alcanzaron rápidamente los US$ treinta mil millones, exigiendo un plan especial de financiamiento. El Gobierno aumentó mucho las tasas de interés para atraer capital extranjero especulativo; al mismo tiempo, las altas tasas de interés eran utilizadas para controlar la sobrecalentada demanda doméstica. Claro que la contrapartida fue el aumento de la deuda pública, pues los capitales externos entraban al país buscando mayores rendimientos con la compra de títulos públicos. Y para garantizar las ganancias en dólares y, por tanto, ofrecer seguridad al capital extranjero, el Gobierno emitió cada vez más títulos indexados a la tasa de cambio. Así, si se perdiese el “ancla cambiaria” y el dólar subiera abruptamente, el capital extranjero no tendría pérdidas.

Esa formulación de la política económica del real sufrió sus primeros problemas agudos en los últimos días de 1994, cuando México, que tenía un plan similar al brasileño y la misma tradición de inestabilidad, declaró la moratoria de la deuda externa, atemorizando a los mercados financieros internacionales. La alternativa del Gobierno fue aumentar abruptamente las tasas de interés para intentar retener capitales especulativos. La posible fuga de capitales representaba un riesgo muy grande para el real, pues el volumen de reservas internacionales no había crecido lo suficiente en los últimos años para soportar una fuga en masa. Las reservas se agotarían rápidamente y se perdería el “ancla”; el Gobierno no podría garantizar la paridad, el dólar sería más caro y los precios nacionales no tendrían el referente de los precios de los productos baratos importados. Volvería la inflación y desaparecería la incipiente confianza en la nueva moneda.

El fuerte aumento de los intereses también tenía el objetivo de contener la actividad económica, pues un nivel de actividad menor exige menos importaciones y reduce el déficit comercial, lo que resultaría decisivo en un momento en que, tal vez, no se cuente con el capital extranjero para financiarlo. Además, una actividad menor significa menos presión sobre los precios, algo muy importante si se llegase al punto de no poder contar con el “ancla cambiaria”.

El pánico no llegó a generalizarse y, durante el segundo semestre de 1995, la situación comenzó a remitir. Sin embargo, en los años siguientes ocurrieron otros dos episodios críticos a nivel internacional, con consecuencias similares a las de 1994/1995. La crisis asiática de 1997 y la moratoria rusa de 1998 también generaron una devaluación del tipo de cambio, un fuerte aumento de las tasas de interés internas con repercusión sobre la deuda pública, la reducción de la actividad y un riesgo para el real.

Si en las etapas críticas anteriores fue posible superar los momentos más difíciles y seguir contando con el financiamiento externo, entre fines de 1998 y principios de 1999, no fue posible. Ni siquiera fue la repercusión en Brasil de una crisis exterior. Examinando la relación déficit en CC/PIB y otros indicadores, los especuladores extranjeros dejaron de apostar por el frágil funcionamiento del real (5). La fuga de capitales fue tal, que las reservas fueron insuficientes. En el segundo semestre de 1998, el país perdió US$ 40.000 millones de reservas. Desesperado por el impacto político de la eventual “quiebra” del real en vísperas de las elecciones, el equipo económico recurrió al FMI, que rápidamente aportó US$ 42.000 millones, una cifra inédita. Aquella política económica caducó en enero de 1999, cuando el Banco Central no tuvo más capacidad para sustentar el “ancla” y el dólar subió de precio, desmoronando el orden que había favorecido la reelección de Cardoso en octubre de 1998 (6).

Al inevitable cambio del equipo económico, siguió en pocos meses un nuevo orden. Desde mediados de 1999, entró en vigor el sistema de metas de inflación, ya consagrado en Nueva Zelanda, Australia, Inglaterra, Canadá y Chile: Fijar a dos años una meta de inflación para un determinado año y dar la debida publicidad a la(s) acción(es) del Banco Central, para que la sociedad observe lo que se está haciendo para cumplirla. Se manipularon las tasas de interés durante el año para hacer que la tasa de inflación anual se aproximara a la meta. Al contrario de los primeros años del real, la tasa de cambio no es ya la variable clave del control de los precios y las tasas de interés asumen este papel, actuando sobre la demanda interna y los precios. Si el cálculo de la inflación anual está por encima de la meta, se aumentan las tasas, disminuye la actividad y se reduce la presión sobre los precios.

A eso se añade una fluctuación “sucia” (7) de la tasa de cambio y unas metas para el superávit primario de las cuentas públicas (ingresos menos gastos, sin considerar los intereses pagados a los que poseen títulos de la deuda pública). Si antes el Gobierno mantuvo el cambio bajo estricto control, ya no era posible, en un régimen de libre movilidad de capitales especulativos, manipular, al mismo tiempo, el tipo de cambio y las tasas de interés, sin causar distorsiones en la balanza de pagos y en la combinación reserva/deuda pública.

Las metas para el superávit primario, en porcentaje del PIB, cumplen el papel de mostrar cuán responsable es el sector público en la administración de su día a día, ahorrando recursos para pagar la deuda, que ha subido constantemente.

El superávit primario ha servido únicamente para pagar parte de los intereses, dadas las altas tasas de interés y la elevada deuda (8). Así, la deuda pública continúa subiendo y transfiere enormes recursos al estrato más rico de la población, que recibe los intereses de la deuda pública; mientras, el aumento de los impuestos que generan los superávit primarios inciden sobre los más pobres, ya que la estructura tributaria brasileña, basada en impuestos indirectos, es regresiva, y alcanza más proporcionalmente a las familias de menores ingresos.

El segundo mandato de Cardoso transcurrió bajo el sistema de metas. El control de los precios fue más flexible y racional, el escenario internacional fue más favorable y las grandes crisis internacionales de la segunda mitad de los 90 no se repitieron. En 2000 se alcanzó una tasa de crecimiento del PIB de 4,3 por ciento (9). Aunque no fue suficiente para desencadenar un pequeño ciclo, porque en 2001, además de un freno en el crecimiento mundial (10), se vivió en Brasil el racionamiento de energía, un grave error de planificación de infraestructura que costó muy caro al Gobierno.

Cardoso terminó su segundo mandato en 2002, con la inflación controlada y la consolidación de una nueva moneda sin el vicio de la indexación. A pesar de todo, la política económica no fue capaz de generar tasas de crecimiento a la altura de las expectativas de la población. La estabilidad de precios es solamente un paso para el crecimiento y la mejora social.

El primer gobierno de Lula

Lula fue elegido por primera vez en 2002, después de tres intentos frustrados (1990, 1994 y 1998). La campaña fue frenética y a medida que el tiempo avanzaba y las encuestas apuntaban hacia su posible victoria, los mercados financieros se inquietaban más y aumentaba el temor de los especuladores internacionales y de los agentes nacionales que invertían recursos en títulos de la deuda pública (11). El discurso político del Partido de los Trabajadores (PT) en los veinte años anteriores justificaba ese ambiente, pues había predicado auditorías y suspensión de los pagos de las deudas interna y externa. Gravitaba, además, la crisis energética y la “quiebra” de la Argentina, el segundo socio comercial, que todavía generaban consecuencias negativas. El alza del dólar en el momento anterior a las elecciones provocó aumentos importantes de precios en los productos importados, especialmente en las materias primas, lo que condujo a una inflación de hasta el diecisiete por ciento en el siguiente año. Lula intentó “calmar al mercado”, tanto antes como después de las elecciones. En su Carta al pueblo brasileño se negaban las prédicas más agresivas de la historia del PT, como las moratorias de las deudas interna y externa. La composición de la lista que concurría a la Presidencia, con José Alencar, un gran empresario del sector textil, como vicepresidente, y las alianzas con políticos conservadores, representaban un guiño político importante. Sin las alianzas, Lula tenía claro que nunca alcanzaría la victoria.

Una vez electo, Lula, con un equipo económico de perfil bastante conservador, trató de garantizar las metas de inflación. Sin que el FMI lo exigiera, se impuso una meta de superávit primario del 4,25 por ciento del PIB, un fuerte control de las cuentas públicas (12). Algunos analistas creían que Lula había abandonado definitivamente sus creencias en pro del intento de conquistar la confianza del sistema financiero y la estabilidad del Gobierno; otros, pensaban que el guiño conservador era inevitable de momento, pero que podría revertirse, y, finalmente, estaban los que creían que este Lula era el verdadero: un político hábil, pragmático y maleable. La turbulencia disminuyó, la tasa de cambio y el riesgo-país cayeron, y los capitales externos volvieron, aun cuando la tasa de interés se había elevado a finales de 2001, con Cardoso, y Lula lo confirmó desde principios de 2002, con la tasa básica (SELIC) llegando al 26,5 por ciento anual.

En el primer año de Lula, toda la política económica era restrictiva, tanto en el área monetaria como en la fiscal. La prioridad era no perder el control, especialmente de la inflación. Los malos resultados en cuanto al crecimiento y el empleo podían atribuirse a la “herencia maldita” de Cardoso: el PIB creció sólo un 1,2 por ciento en 2003, y la tasa de desempleo media subió de 11,7 por ciento en 2002 a 12,3 por ciento. En el escenario internacional, 2002-2003 marca una mejora significativa del comercio y de la liquidez del sistema financiero. Después de 2001, la recuperación fue relativamente rápida. El crecimiento acelerado de las economías emergentes y de los países ricos se trasformaron en aumentos de precios y cantidades en el comercio internacional. Las exportaciones mundiales subieron un 32 por ciento entre 2002 y 2006, y los valores, un 84 por ciento. Ya en 2003, se obtuvo un superávit en Cuenta Corriente, lo que no ocurría hacía once años (13). Entre 2003 y 2006, mejoraron todos los indicadores externos. La relación pago de intereses/exportaciones, que era del 17,8 por ciento en 2003, pasó al 8,2 en 2006; la relación deuda externa/reservas se redujo del 4,8 al 2,2 por ciento.

El primer mandato tuvo excelentes resultados externos, muy influenciados por el favorable ambiente internacional, y un débil desempeño doméstico, con una tasa media de crecimiento del 3,4 por ciento al año —la media de los dos mandatos de Cardoso fue 2,3 por ciento—, consecuencia de una política económica anticrecimiento —tasas de interés elevadas, restricción fiscal y tasa de cambio no favorable a las exportaciones, principalmente a partir del segundo semestre de 2004. La apreciación del real perjudicó a muchos exportadores, principalmente a aquellos con uso intensivo de mano de obra —calzado, textil, confecciones y mobiliario—. El Gobierno quiso y dejó que la entrada masiva de dólares, tanto por el sector comercial como por el financiero, se transformase en un proceso de apreciación del real. Las elevadas tasas de interés y el crecimiento de la Bolsa atrajeron mucho capital especulativo extranjero. Si en 2003 se responsabilizó a la “herencia maldita” por la elevada inflación, en los años siguientes ya no sería aceptable. A partir del segundo semestre de 2004, el Gobierno trató de contar con el real apreciado, asegurando importaciones baratas para garantizar bajas tasas de inflación. Aunque los precios y cantidades elevadas en el mercado internacional compensaron parte de la apreciación (14), algunos sectores exportadores se perjudicaron. Otros tuvieron que enfrentar la concurrencia de productos importados en el mercado nacional. Algunas empresas industriales, como la de materiales eléctricos, se transformaron en importadoras. Un claro ejemplo de retroceso histórico.

Aun con una política que no favoreció el crecimiento, la expansión del comercio internacional y algunas medidas sustentaron el performance de varios sectores. Se continuó la recuperación del valor real del salario mínimo, con un incremento del veinticinco por ciento; se introdujo el Programa Bolsa Familia, síntesis de varios programas anteriores de apoyo a los más pobres, con una ampliación del alcance y de sus destinatarios (15). Ambas medidas causaron un impacto significativo en el bienestar de las familias necesitadas, y el aumento de las ventas de productos de primera necesidad. El impacto político se expresó en los altos índices de aprobación del presidente Lula, y su reelección en 2006, a pesar de los escándalos de corrupción que involucraron en 2005 a la base política del Gobierno y del PT, y forzaron la salida del Gobierno de hombres muy cercanos a Lula. Repercusiones negativas que disminuyen a medida que cae la renta media y la escolaridad de los entrevistados.

Brasil es un país donde la relación crédito/PIB es tradicionalmente muy baja, lo que exige un gran esfuerzo de las familias y de las empresas para adquirir bienes de consumo e invertir. La ampliación del volumen de crédito y de los plazos de pago, la introducción del débito automático (16), y las modificaciones institucionales en el mercado inmobiliario, propiciaron la expansión de las ventas y de la producción en varios sectores. Iniciativas viables sólo en un escenario de estabilidad y de expectativas positivas de empleo. La baja inflación, y la creencia de que así se debe mantener en el futuro, sustentan planes de financiamiento a más largo plazo y reducción de las cuotas. La gran reducción del riesgo de impago, representada por la garantía de la recepción de los salarios y de las jubilaciones o pensiones en la cuenta bancaria, disminuyó la tasa de interés de esas operaciones (17), con repercusiones muy positivas sobre los mercados de automóviles y de electrodomésticos.

El mercado inmobiliario se benefició con la ampliación del volumen de crédito, y con las alteraciones de tipo jurídico-institucional que dieron mayor garantía a los compradores, en caso de quiebra de la constructora, y a las empresas, en caso de incumplimiento de los compradores. Se flexibilizaron las leyes para la expropiación del inmueble en caso de impago, permitiendo a las constructoras hacer directamente contratos de financiamiento a los compradores a largos plazos. Según la nueva legislación, el proyecto en construcción no puede ser retenido por los acreedores de la empresa responsable de la obra. Además, se redujeron los impuestos sobre los materiales de construcción, lo que favoreció la construcción de pequeñas (pero numerosas) obras gestionadas familiarmente, que tuvieron impacto sobre la demanda de materiales.

El segundo mandato y la necesidad de acelerar el crecimiento

La expectativa de Lula es dejar el país preparado para un nuevo ciclo de expansión. Cuenta con la continuidad de la bonanza del mercado internacional y con el relajamiento de la política económica restrictiva, lo que ya viene ocurriendo.

Aunque todavía elevadas, las tasas de interés han bajado lentamente desde finales de 2005, hasta un 7,5 por ciento anual a mediados de 2007. Para el patrón internacional, esta tasa es muy alta, pero hace muchos años no había una tan baja en Brasil. En cuanto al superávit fiscal primario, desde 2007 se trabaja con una expectativa de que alcance el 3,8 por ciento del PIB, menor que el 4,25 por ciento al inicio del primer mandato. Podría reducirse hasta un 0,5 punto porcentual por año, siempre que esos recursos se empleen para financiar las inversiones estatales en obras del Plan de Aceleración del Crecimiento (PAC) (18), un plan de inversiones en infraestructura, para los cuatro años del segundo mandato, que combina proyectos públicos y privados, nacionales y extranjeros. La idea es ampliar la infraestructura necesaria para las áreas de energía, transporte, vivienda y sanidad. La participación prevista del sector público en cuatro años (R$ 67.000 millones) es menor que la del sector privado (R$ 435.000 millones). El Gobierno cuenta con el sector privado como socio de un nuevo ciclo, como en momentos anteriores del proceso de industrialización brasileña en el siglo XX. El uso de parte de los recursos antes destinados al superávit primario, indica un cambio, desde una posición conservadora y temerosa, en 2003, a una más audaz.

El Gobierno de Lula no puede incurrir en el error de Cardoso: sólo garantizar la estabilidad económica en el segundo mandato. La sociedad no reconoce como aval de un gobernante sólo el mantenimiento de la estabilidad; aspira a la expansión de la producción y del empleo. Pasados varios años de la fase de inflación descontrolada, la estabilidad no es ya una conquista de un gobernante, sino de la sociedad.

Lula apuesta por un ciclo de crecimiento con estabilidad de precios y de las cuentas externas. Sin control de la situación internacional, es necesario apoyar en el ámbito doméstico las inversiones en infraestructura y en capacidad productiva en la agricultura y la ganadería, la industria y los servicios. Mientras las necesidades no atendidas de bienes y servicios de la mayor parte de la población sean grandes, es fácil estimular el mercado interno. Basta generar un poco de empleo e ingreso, y aumentar el crédito, para disparar el consumo. No transformar este impulso positivo en inflación y deterioro de las cuentas externas, vía aumento de importaciones, exige el aumento de la capacidad productiva, las tareas más importantes del gobierno de Lula. Es cierto que ya se perdió la oportunidad de los últimos años, pues Brasil ha crecido sistemáticamente mucho menos que los países emergentes. Pero es importante no perder la ocasión que todavía se presenta.

El capital privado nacional y extranjero parece creer en una expansión más consistente de la economía brasilera. Se observa desde el paso de 2005 a 2006 un movimiento de fusiones y adquisiciones que se ha intensificado en varios sectores, en busca de economías de escala, absorción de mercados ya consolidados y ampliación rápida de nuevos mercados. Este movimiento resultó muy nítido en el sistema financiero, unido a la expansión del volumen de crédito, y en el comercio minorista. También ha ocurrido en varios sectores de la industria y los servicios, contando inclusive con capital extranjero, lo cual se notó ya en la cuenta de Inversión Directa Extranjera de la Balanza de Pagos. Aunque la política económica no sea tan favorable al crecimiento acelerado, todo indica que los capitales productivos internacionales no hallan mejores perspectivas de valorización en todo el mundo o, de concretarse una expansión en un país tan grande como Brasil, no pueden correr el riesgo de quedarse fuera.

(1) Modiano, Eduardo; "A ópera dos três cruzados: 1985-1989"; en Abreu, Marcelo de Paiva (org.); A ordem do progresso: cem anos de política econômica republicana, 1889-1989; Campus, Río de Janeiro, 1989.

(2) Larida es una combinación de los apellidos de sus dos autores: André Lara-Resende y Pérsio Arida. La visión del primer autor sobre la propuesta puede verse en Lara-Resende, André; "A moeda indexada: uma proposta para eliminar a inflação inercial"; en Rego, J. M. (org.); Inflação inercial, teorias sobre inflação e o Plano Cruzado; Paz y Terra, Río de Janeiro, 1986.

(3) Una discusión más amplia sobre la formulación del Plan Real y la política económica de los primeros dos años de la nueva moneda se puede consultar en Fligenspan, Flávio; Uma visão global da economia brasileira durante a vigência do Plano Real: avanços, impasses e um cenário de crescimento com exclusão. Indicadores Econômicos; FEE, v. 26, n.º 1, Porto Alegre, 1998.

(4) Kume, Honório; A política de importação no Plano Real e a estrutura de proteção efetiva; IPEA, Río de Janeiro, 1996 (Texto para Discusión n.º 423)

(5) El gráfico 2 muestra el deterioro de esta relación desde 1995, llegando a su peor momento en 1999.

(6) Averbug, André y Giambiagi, Fabio; A crise brasileira de 1998/1999 —origens e conseqüências; BNDES, Río de Janeiro, 2000 (Texto para discusión n.º 77).

(7) Se denomina "sucia" porque el Banco Central interviene en el mercado cambiario comprando y vendiendo divisas, o a través del mercado financiero, sea operando con títulos públicos vinculados a la variación de la tasa de cambio, sea actuando en el mercado de futuros. Aunque no sea ya la variable central de la política económica, el tipo de cambio todavía es muy importante en la estructura de precios internos; por lo tanto, no debe quedar completamente libre.

(8) En 2006, por ejemplo, el sector público tuvo un superávit primario de R$ 90 millardos, pero pagó intereses de R$ 160.000 millones.

(9) El único año con una tasa similar fue 1995, con 4,4 por ciento.

(10) El año 2001, durante el segundo mandato de Cardoso, fue el único desfavorable en el escenario internacional. Se descubrieron los fraudes financieros de las grandes empresas norteamericanas, la "explosión de la burbuja" de la Bolsa de Nueva York, los atentados terroristas de septiembre y, en el plano regional, la "quiebra" de Argentina.

(11) La forma más fácil y directa de verificar ese temor es la retirada de capitales externos del país y la compra de dólares por los agentes nacionales, con la consecuente depreciación de la tasa de cambio y el aumento del riesgo-país, que refleja cuánto, como promedio, los diversos títulos brasileros en el exterior pagan de interés por encima de la tasa pagada por los títulos norteamericanos de mismo plazo. De este modo, cuanto menor sea la confianza en un país, mayor la exigencia de interés y mayor el indicador riesgo-país, que alcanzó 2.400 puntos en septiembre de 2002 (24 puntos porcentuales por encima de la tasa de interés anual pagada por los títulos norteamericanos).

(12) El FMI hizo un préstamo de emergencia a Brasil poco antes de las elecciones de 2002, para compensar la pérdida de reservas en aquel momento delicado. En cambio, exigió que el superávit primario pasase del 3,75 por ciento al 3,88 por ciento del PIB. Sobre el inicio del período de Lula, ver Fligenspan, Flávio; Dois anos de Governo Lula: da crise às amarras do crescimento. Indicadores Econômicos FEE, v. 33, n.º 1, Porto Alegre, 2005.

(13) Una revisión de los gráficos 1 y 2 ilustra ese cambio.

(14) En realidad, los efectos completos de esa actitud se verificarán con el paso del tiempo, pues las exportaciones no reflejan inmediatamente lo que ocurre con el tipo de cambio. Incluso con pérdidas, las empresas continúan honrando sus contratos vigentes a largo plazo. Pero la no renovación de esos contratos internacionales duramente conquistados, como en el caso de la industria automovilística, comenzaron a aparecer en 2006 y 2007, mostrando los efectos negativos del real apreciado. Sobre la influencia del tipo de cambio en las exportaciones, ver Fligenspan, Flávio; “Como a Balança Comercial Brasileira se adaptou às mudanças cambiais pós-1999 e ao reaquecimento do comércio mundial”; en Actas de la IX Reunión de Economia Mundial, Sociedad de Economía Mundial, Madrid, 2007.

(15) Se trata de un pequeño estipendio mensual, cuyo objetivo es satisfacer las necesidades básicas de supervivencia, exigiendo como contrapartida la asistencia de los hijos a la escuela y la vacunación de los niños de hasta seis años. Se calcula que en 2007 el Programa atenderá a once millones de familias, con recursos de R$ 8,7 miles de millones.

(16) Cuando el pago de las cuotas se produce por cargo automático en la cuenta bancaria de los deudores, sin depender de la intención de realizar o no el pago, lo que ofrece una garantía al acreedor antes inexistente.

(17) Con el mismo objetivo de la reducción de intereses y la ampliación del crédito, está por implantarse el registro positivo de tomadores de crédito. Al contrario del tradicional registro negativo, en que el consumidor que no cumple sus obligaciones es registrado como moroso y, por eso, no obtiene crédito, el registro positivo muestra el historial de los buenos pagadores y sirve para ofrecerles crédito con tasas de interés más bajas y mayores plazos.

(18) La cuestión cambiaria continúa intacta. Mientras el mercado internacional siga sobrecalentado, sustentando los precios en alza de las exportaciones brasileñas, el Gobierno se mantendrá satisfecho con la revaluación del real, empleada como mecanismo auxiliar de control de la inflación

© cubaencuentro.com

Los comentarios son responsabilidad de quienes los envían. Con el fin de garantizar la calidad de los debates, Cubaencuentro se reserva el derecho a rechazar o eliminar la publicación de comentarios:

- Que contengan llamados a la violencia.

- Difamatorios, irrespetuosos, insultantes u obscenos.

- Referentes a la vida privada de las personas.

- Discriminatorios hacia cualquier creencia religiosa, raza u orientación sexual.

- Excesivamente largos.

- Ajenos al tema de discusión.

- Que impliquen un intento de suplantación de identidad.

- Que contengan material escrito por terceros sin el consentimiento de éstos.

- Que contengan publicidad.

Cubaencuentro no puede mantener correspondencia sobre comentarios rechazados o eliminados debido a lo limitado de su personal.

Los comentarios de usuarios que validen su cuenta de Disqus o que usen una cuenta de Facebook, Twitter o Google para autenticarse, no serán pre-moderados.

Aquí (https://help.disqus.com/customer/portal/articles/960202-verifying-your-disqus-account) puede ver instrucciones para validar su cuenta de Disqus y aquí (https://disqus.com/forgot/) puede recuperar su cuenta de un registro anterior.